企業業績の好不調で株価が動く?―実は“業績の変化”しか株価を動かさない

「ほったらかし投資術」をご存知の方なら、著者である山崎元さんの発信を注視しているでしょう。山崎さんは今年1月1日にお亡くなりになりましたが、その直前に出演された番組「あつまれ!経済の森」(YouTube:ReHacQ‑リハック‑〖公式〗)では、企業業績の好不調が株価の騰落を左右するという一般的な常識に対して、重要な疑問が提示されていました。

(※番組自体は YouTube でも視聴可能です。)

業績が「好調」のとき、株価はどう動くか?

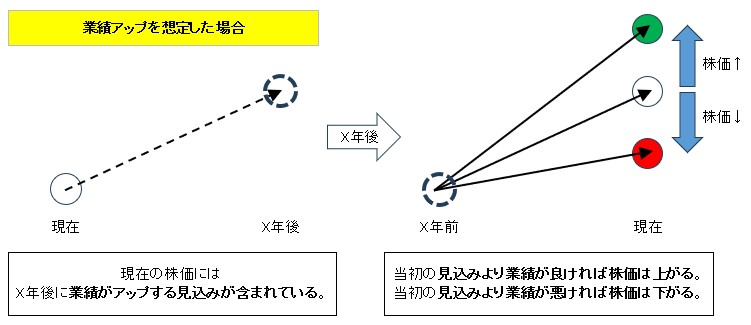

以下は、企業業績がアップ(好調)を想定した場合の株価の動きです。

現在の株価は、将来の業績アップを見込んで形成されています。将来において「実際の業績が見込みより良い」場合には株価が上昇しますが、逆に見込みほど良くなければ株価は下落します。すなわち、業績が右肩上がりであっても、期待値(見込み)よりも低ければ株価は下がるということです。

業績が「不振」のとき、株価はどう動くか?

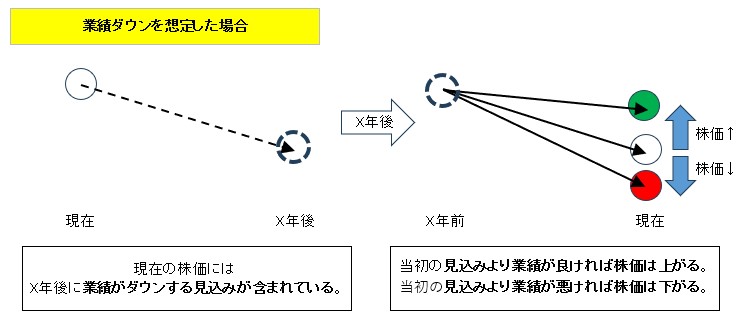

次に、企業業績がダウン(不振)を想定した場合の株価の動きです。

こちらも同じ原則です。将来の業績が「予想ほど悪くない」場合には株価が上がります。業績が右肩下がりでも、当初の見込みよりも上振れると、株価は上昇します。つまり、株価が反応しているのは「業績の絶対値」ではなく「見込みに対する実績のズレ」なのです。

結論:業績の「好/不調」そのものは株価の材料にはならない

要するに、企業の業績が良いか悪いかということだけを材料に株を選ぶのは、実は誤りです。株価を動かすのは、【当初の予想(期待)】と【結果(実績)】のギャップ=上振れ/下振れです。山崎さんはこの点を明快に示していました。

(出典:番組「あつまれ!経済の森」)

さらに、山崎さんは「平均投資有利の原則」についても繰り返し発信していました。

- 相対的な運用競争においては、多くのアクティブ運用を平均化した“静的”なポートフォリオが有利である。

- グローバル株式の平均に近づき、手数料が低コストのものを“一本化”して保有することが、長期的に有利であろう。

この考え方は、個人投資家が「難しい株選び」よりも「長期・分散・低コスト」に集中した方が成果を上げやすいというメッセージとして響きます。

投資初心者へのアドバイス

- 業績が良い企業=絶対に上がる株ではないということを理解しましょう。

- 株価を動かすのは「期待に対する実績のズレ」であるという視点を持ちましょう。

- 個別株の選択で悩むより、グローバル株式インデックスなどの“平均に近づく”投資手法を検討する価値があります。

- 長期投資では「厚く・広く・低コスト」がキーワードです。手間とコストを最小化しましょう。

「業績好調だから買う」「業績不振だから売る」という直感だけで株式投資を行うと、予想と結果のギャップで裏目に出る可能性があります。

ぜひこの視点を、あなたの資産運用戦略の一つとしてご活用ください。

コメント