はじめに

これまで、ロボアドバイザー2社と「eMAXIS Slim 全世界株式(オール・カントリー)(通称:オルカン)」で資産運用を行い、毎月末に運用状況のまとめを投稿しました。

全体の資産クラスの配分については資金の入金額ベースで、ウェルスナビ(ロボアドバイザー)が1,846万円、Theo(テオ)(ロボアドバイザー)が2,811万円、オルカンがが6,580万円となっている。

資産クラスの配分の違い

まず、ロボアドとオルカンでは、投資対象と資産配分(アセットアロケーション)の設計が異なっており、まとめると以下のようになります。

| サービス | 投資対象(資産クラス) | 典型的な配分例 | 特徴/意図 | 信託報酬率 |

| ウェルスナビ(ロボアド) | ETF(外国株式、国内株式、外国債券、金、不動産) | 株式 39%、債券 50%、金・不動産 11%(リスク設定2の場合) | リスクを抑えつつ資産の下支えを図る分散型運用 | 年1.1%(税込み) |

| THEO・テオ(ロボアド) | ETF(外国株式、国内株式、外国債券、金・銀・不動産・その他) | 株式 39%、債券 44%、金・不動産等 17%(年齢と就労の有無で自動設定) | ロボアドのリスク設定に応じて複数資産へ分散 | 年1.1%(税込み) |

| オルカン(eMAXIS Slim 全世界株式 | 国内株式・外国株式 | 株式 100% | 世界株式市場への広域分散を目指すが、株式資産クラスのみで構成 | 年0.05775%(税込み) |

ロボアド2社は、株式のみならず債券や金・不動産など資産クラスを組み入れることで、値動きの振れ幅(ボラティリティ)を抑える設計をとります。一方、オルカンは資産クラスの多様化ではなく、地理的・銘柄的な株式の分散にフォーカスする設計と言えます。

入金額トータルの資産クラスの配分

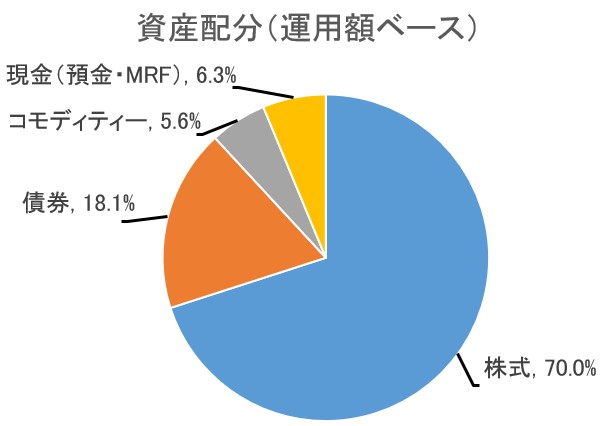

入金額トータルの資産クラスの配分は以下の円グラフとなります。

オルカンの寄与により株式の配分が70%、債券が約18%、コモディティーと現金で約12%と株式比率が高めではあるが、ほったらかし投資術では生活費の数か月分の現金以外はオルカンで運用することが推奨されているので、それよりは資産クラスでリスク分散していることになる。

ただ、資産クラスのリスク分散により、運用成績はオルカンフルインベストよりは低く、ロボアド2社の高い信託報酬も運用成績の低下に寄与している。

これからどうする?

運用成績とコストに改善点があるが、とりあえずはここからどのようにバランスを変えていくか、オルカンを増やして株式の配分を上げるか、安定を重視して債券やコモディティの配分を上げるか、このあたりを維持するのか、情報収集しながら考えていきたい。

コメント